如今的动力电池领域有多热闹?看看车企动向就知道了。

单是9月,就有比亚迪与吉利不约而同新建了两家电池工厂。时间再往前回溯,前不久,德国大众集团首席执行官赫伯特·迪斯(HerbertDiess)表示,大众集团有意在欧洲自建电池工厂生产固态电池……

在这样的背景下,动力电池领域似乎已成为车企角逐的新领地。

80%自主车企或将自建电池工厂

近日,吉利投入80亿元的全新动力电池项目落户湖北荆州,该项目包括建设电池及模组生产线、研发中心、综合办公楼、物流配送中心,预计2020年建成投产。

巧的是,9月9日,比亚迪在西安开工新建了一个电池工厂,总投资120亿元,年产能30GWh。

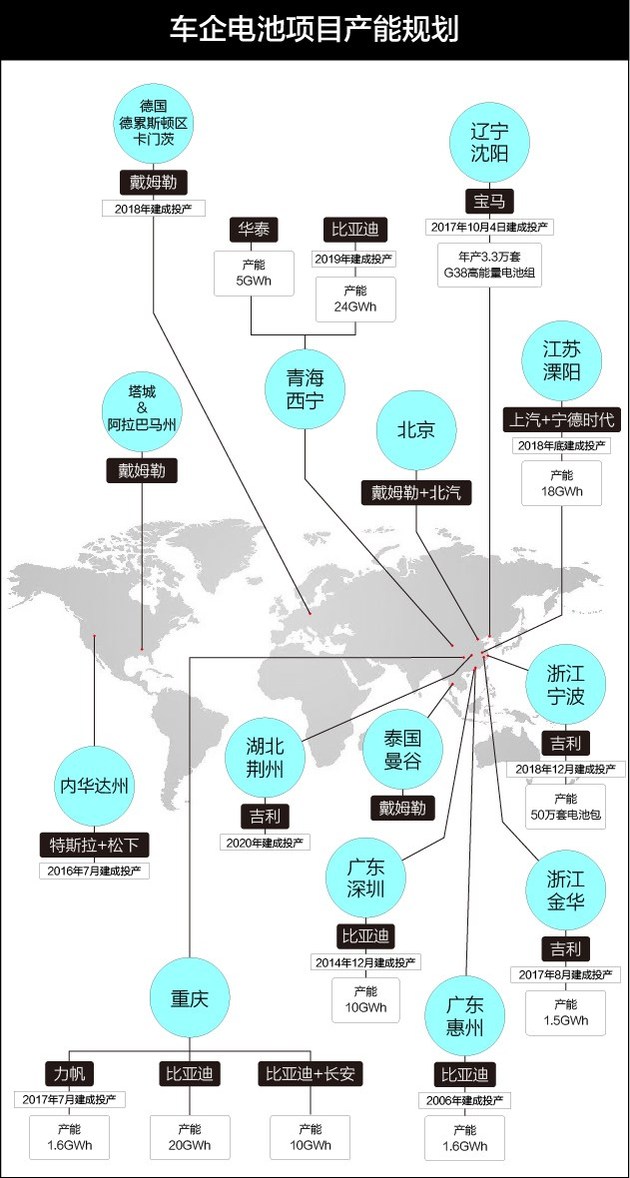

除了比亚迪与吉利,北汽、上汽、长安、宝马、奔驰等车企均在国内、海外自建或合建有电池工厂。据悉,大概有80%的自主车企有建立电池工厂的计划。

其中,比亚迪的电池产能规划已经突破了60GWh,而中国科学院院士欧阳明高曾表示,在2017年动力电池装机量大增的背景下,全年新能源汽车(EV+PHEV)动力电池装机总电量约为36.24GWh。

只看比亚迪一家的电池产能已经超过2017年全国新能源车电池装机总量。

车企电池产能布局情况

中国电动汽车百人会发布的《锂电池产业发展白皮书(2018)》显示,到2018年底,中国主要企业锂电池产能预计达到180GWh(大约为2017年我国新能源汽车电池装机总量的4.9倍),且主要企业产能基本超过8GWh,但利用率普遍低于40%。

可见,在电池行业,产能过剩已经成为无法忽略的事实。

宁德时代新能源科技股份有限公司副董事长黄世霖认为:“动力电池呈现出部分结构性的产能过剩,这种情况可能会延续到2020年以后。”

为何车企热衷于自建电池工厂?

动力电池是纯电动汽车的核心零部件,大约占整车成本的40%。如果能在电池环节自给自足,无疑将大幅降低车企的造车成本。这成为车企纷纷涉足电池领域的一大重要原因。

除了独立建设电池工厂,还有一些车企选择和电池企业成立合资公司,共同研发、制造动力电池。

比如,2017年6月19日,上汽集团与宁德时代在江苏常州溧阳的电池生产基地正式奠基,项目一期今年底可实现投产,年产能可达18GWh,待2020年项目全部投产,将形成36GWh年产能。

上汽相关负责人向媒体透露,上汽集团下属的所有新能源车企均可采购上汽与宁德时代合资公司的电池,通过这种“内部消化”,电池将实现规模化量产,有利于压缩成本。

车企涉足电池领域的另一原因,便是加深产业链布局。

比亚迪可算其中“典范”。目前,比亚迪已经形成了一个上游锂矿资源——锂电原材料——动力电池——新能源整车——电池回收的全产业链闭环。

这样做的好处在于,车企可以有效控制成本,不受供应商制约、提升经营效率、全程掌控产品品质。弊端在于风险提升,一旦整车产品销量下滑,每个环节的经营都将受到影响。

因此,大多数车企并未像比亚迪这样打造产业链闭环,而是选择布局其中重要一环——电池制造。

如何应对产能过剩?

黄世霖认为,“龙头企业的优质产品还是受客户欢迎的,但是中小企业相对来说技术比较落后,他们的产能消化起来就非常痛苦。因此,面对产能过剩的情况,在今后两三年里,优化产能、提升技术水平,将是非常重要的课题。”

国务院颁布的《节能与新能源汽车产业发展规划(2012——2020年)》明确要求,到2020年,动力电池模块比能量达到300瓦时/公斤以上,成本降至1.5元/瓦时以下(目前,磷酸铁锂电池单体能量密度大约在150-180瓦时/公斤,三元电池单体能量密度大约在200-240瓦时/公斤,电池成本为1.6元/瓦时)。

研发超高能量密度的电池成为电池行业共同挑战的目标。

中国工程院院士、北京理工大学教授吴锋提出,要提高电池能量密度,就要从材料上多研究,研发新型异质结构的高较容量材料。通过尖晶石皮肤层等构造及富锂材料在纳米尖晶石包覆,可以获得比容量和倍率性能上的双重改善。

随着越来越多车企入局,电池领域将进入新一阶段的竞争格局。不过,有趣的是,堪称电动车制造商鼻祖的日产汽车(2010年日产推出了世界上第一辆纯电动车——日产聆风)却在积极为旗下汽车动力电池业务(AESC)寻找买家。

这让车企在思考该如何安置、消化那些“无处安放”的过剩产能的同时,不得不算一笔账,自己做电池,究竟是否划算?