虽然近年来世界经济整体发展低迷,但是随着数码类电子产品,尤其是新能源汽车近几年的快速推广与普及,全球锂离子电池市场,特别是动力锂电池市场仍持续取得了快速增长。

动力电池:产能扩张、行业洗牌是趋势

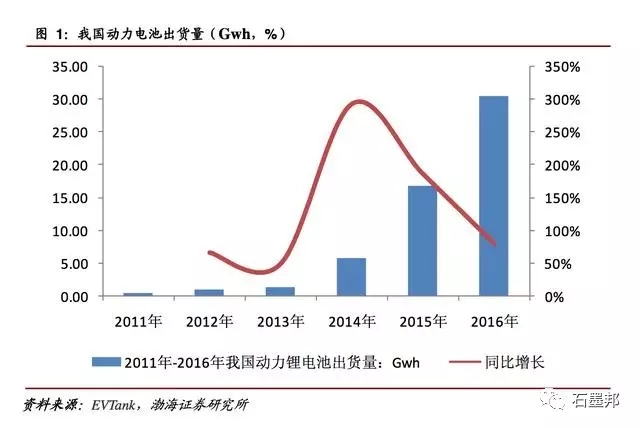

2016年中国国内锂动力电池企业出货量合计达到30.8Gwh,同比2015年的17.0Gwh大幅增长82%。从2017年上半年的情况来看,一季度由于新能源车补贴政策的调整,行业处于观望期,出货量较小,二季度伴随着政策的逐步明朗,电池企业的订单量快速增大,预计2017年全年电池有效产能将增至110Gwh,其中三元电池40-50Gwh。

放眼全球,由于新能源汽汽车持续快速增长(2015/2016年全球新能源汽车销量达55/77.4万辆,同比增长70%/41%),从而带动动力电池配套快速增长,未来随着主流国家积极推广新能源汽车,全球动力电池市场将保持快速增长态势。获取本文完整报告请百度搜索乐晴智库。

统计数据显示,2016年全球锂电池总出货量达到115.4Gwh,同比增长21.1%,预计2020年,全球锂电池出货量将达到265.7Gwh,是2016年的2.5倍。而随着行业的发展,锂电行业产值也快速增长,统计数据显示,2016年全球锂电池电芯产值达到1850亿元,同比2015年增长17.8%,预计到2020年全球锂电池电芯产值将达到3436亿元。

国内动力电池产能扩张进行时

根据工信部发布的《汽车动力电池行业规范条件(2017年)》要求:锂离子动力电池单体企业年产能力不低于80亿瓦时,金属氢化物镍动力电池单体企业年产能力不低于1亿瓦时,超级电容器单体企业年产能力不低于1千万瓦时。系统企业年产能力不低于80000套或40亿瓦时。

2017年3月1日,四部委联合印发了《促进汽车动力电池产业发展行动方案》,指出:到2020年,动力电池行业总产能超过1000亿瓦时,形成产销规模在400亿瓦时以上、具有国际竞争力的龙头企业。

上述两个政策明确的指出了产业发展的方向,扩大优质产能规模,形成规模效应,进一步降低生产成本。各大厂商早在15年就开始纷纷进行产能扩张,2016年国内动力电池有效产能约为60Gwh,若2017年各企业的产能规划能够达产,我们认为17年的有效产能在100Gwh以上。而根据2017年70万辆新能源汽车销量的预测,我们预计2017年的需求为36.58Gwh,行业17年面临产能过剩、竞争激烈的局面。

三元电池增长潜力更大

磷酸铁锂电池是指用磷酸铁锂作为正极材料的锂离子电池,其工作电压适中(3.2V)、单位重量下电容量大(170mAh/g)、高放电功率、可快速充电且循环寿命长,在高温与高热环境下的稳定性高。三元电池指正极材料使用镍钴锰酸锂[Li(NiCoMn)O2]三元正极材料的锂电池,三元电池的最大优势是能量密度高,输出功率大。百度搜索“乐晴智库”,获得更多行业深度研究报告

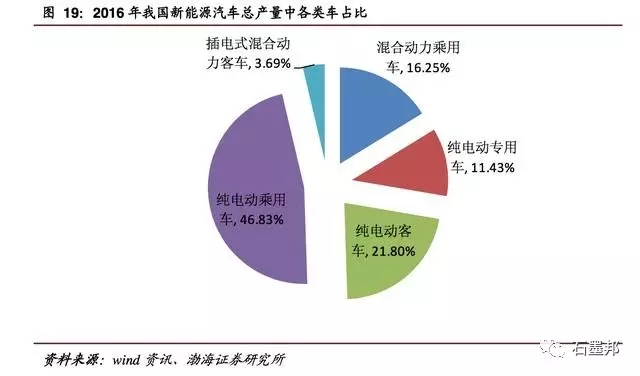

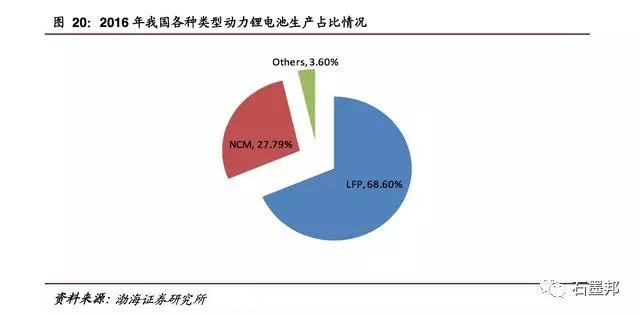

从动力电池的装配车型来看,目前三元电池和磷酸铁锂电池是动力电池的主流,其中磷酸铁锂凭借在客车领域的优势,2016年的电池出货量占比达70%以上,而三元电池主要在乘用车和物流车装配,2016年的装配占比20%左右。

根据《促进汽车动力电池产业发展行动方案》及《汽车产业中长期发展规划》,到2020年,新型锂离子动力电池单体比能量超过300Wh/kg;系统比能量力争达到260Wh/kg。到2025年,新体系动力电池技术取得突破性进展,单体比能量达500Wh/kg,系统比能量达350Wh/kg。实现2020年单体比能量超过300Wh/kg,力争实现单体350Wh/kg、系统260Wh/kg的新型锂离子产品产业化和整车应用。

可以看出,提高能量密度是我国发展的技术追求,也是政策指引的坚定方向。

从2017年新能源车国家补贴调整的方向来看,乘用车和专用车在2016年的基础上退坡20%,同时对能量密度、百公里耗电量和单位载质量能量消耗量(Ekg)等指标提出了具体要求。新能源客车的退坡幅度更大,6-8米的纯电动客车补贴降幅达60%,8-10米的纯电动客车降幅达50%。

我们认为车企将根据补贴的退坡程度来进一步调整车型结构,从而影响到动力电池的装配和需求类型。数据显示,2017年第二季度中国新能源汽车电池装机量137286台,同比增长20%。其中,新能源客车电池装机量10048台,同比下降66%;新能源乘用车电池装机量115492台,同比增长42%;新能源专用车电池装机量11746台,同比增长228%。产业数据印证了我们的观点,以客车为主的磷酸铁锂电池占比将下降,装配乘用车和专用车为主的三元电池占比上升。

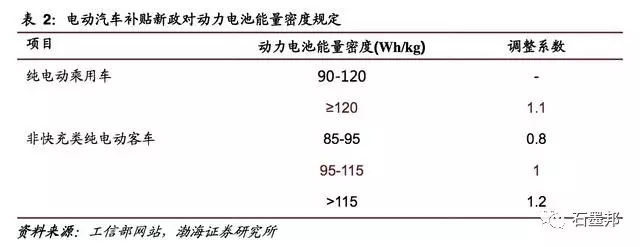

此外,本次新能源车的补贴政策设臵动力电池的能量密度门槛,根据电池的能量密度确定补贴幅度,纯电动乘用车动力电池系统的质量能量密度不低于90Wh/kg,对高于120Wh/kg的按1.1倍给予补贴;非快充类纯电动客车电池系统能量密度要高于85Wh/kg,系统能量密度高于115Wh/kg的给予1.2倍补贴;专用车装载动力电池系统质量能量密度不低于90Wh/kg。政策的进一步推动使高能量密度的三元电池优势更突出。

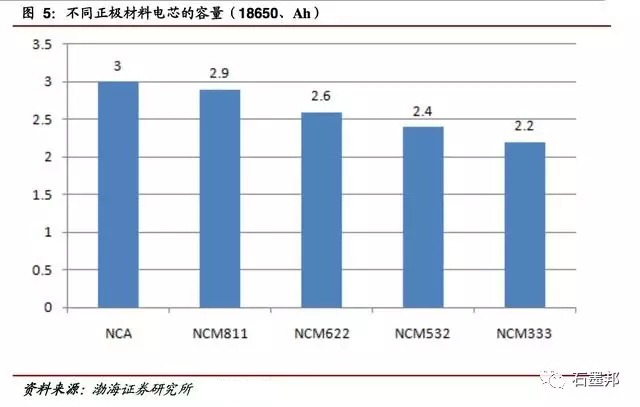

我们看好三元电池的另一个原因是三元的技术升级路径更明晰,能量密度进一步提升的空间更大。目前主流的三元是532和622模式,随着镍含量递增,电池能量密度也逐步提升,且钴的含量不断下滑,811的电池正极材料配方中,钴含量不到10%,对于钴材料的依赖性逐步降低。因此,随着三元电池技术路线的不断进步,未来镍的需求有望明显上升,钴的需求有望缓和。

从17年前6批新能源汽车推荐目录车型来看,三元电池在乘用车和专用车的配套比例逐步上升,前六批乘用车的三元电池占比为75%,专用车占比为71%,而磷酸铁锂电池则继续在客车领域保持优势,前六批新能源客车中磷酸铁锂电池占比73%。

从单批次数据来看,三元电池的占乘用车和专用车比重逐步增加,磷酸铁锂电池在客车领域优势还是较突出。

市场集中度提升,关注龙头企业

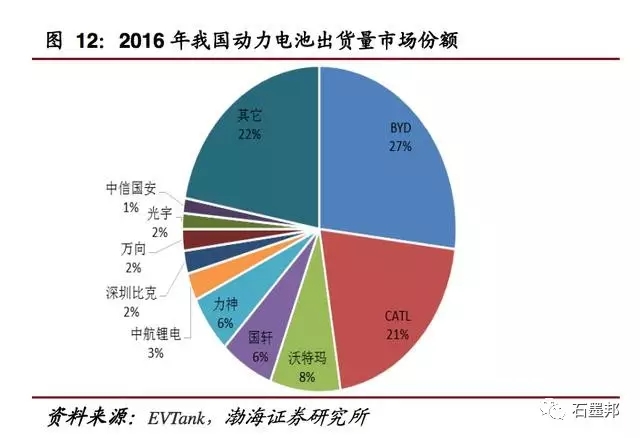

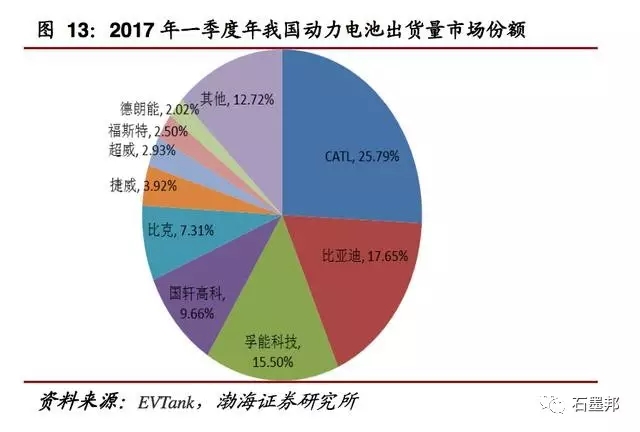

由于看好新能源汽车发展前景,加之管理层8Gwh门槛的设臵,电池企业纷纷扩产,造成产能过剩,只有兼具产品质量优势和规模优势的龙头企业可以长期深度绑定下游客户,将市场集中度进一步提升。2016年前三家企业合计出货量达到17.0Gwh,占全部出货量的比重达到55.8%,前十家企业的市场份额占78%,17年已经超过了80%!

我们认为,随着动力电池市场的竞争日趋激烈,产品质量上升和价格下滑将成为市场趋势,具有规模优势、与大车企建立稳定合作关系的动力电池厂商市场份额将进一步提升。

动力电池中上游产业将受益于产能扩张

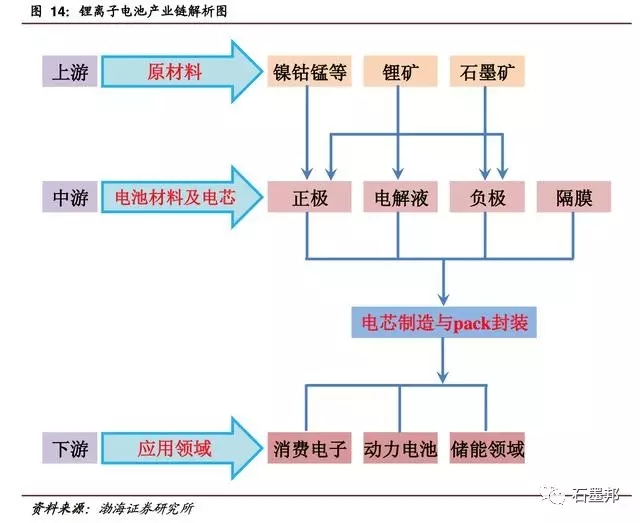

从锂电池产业链来看,主要包括锂原材料、正极材料、负极材料、电解液、隔膜以及生产设备等。

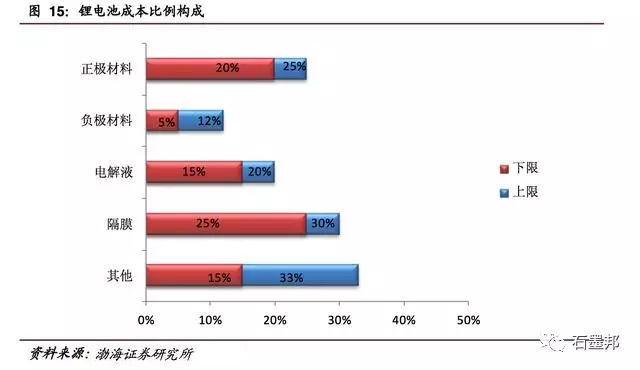

虽然动力电池需求量的递增,但各关键材料未来的市场及盈利仍存在较大差别。在锂电池生产成本构成中,正极材料占比20%~25%,毛利率10%~15%;负极材料占比5%~12%,毛利率10%~15%;电解液占比15%~20%,毛利率超35%;隔膜占比25%~30%,毛利率高达55%以上,是锂电池关键材料中盈利能力较强的部分。此外,作为电解液中的电解质,目前六氟磷酸锂占电解液成本超50%,目前毛利率高达30%左右。

随着锂电池需求量的增加以及新生产线的投建,市场对正极材料、负极材料等锂电池关键组成材料的需求量也将爆发。

正极材料:三元系仍有缺口,高镍系是趋势

由于正极材料在锂离子电池中占有较大比例(正、负极材料的质量比例为3:1~4:1),因此,正极材料是锂离子电池中最为关键的原材料,直接决定了电池的安全性能和电池能否大型化。

目前情况看,作为传统小电池主要正极材料的钴酸锂,虽电压较高,但由于抗过充性能差,循环性能差,安全性不足,且钴资源较为稀缺,污染较大,并不适合作为动力锂离子电池正极材料。

综上,预计未来对三元电池的需求量,将会呈现快速增长态势。虽然从2016年动力锂电池产量构成看,磷酸铁锂电池占比高达68.60%。但根据预测,到2018年,三元电池产量占比将会反超铁系,达到36.50Gwh,且仍难满足下游需求。

因此,目前三元电池的产量缺口仍较大,尤其是高端三元电池国内供应仍然严重不足,核心企业早在去年就着手扩产。而三元锂电池的扩产,必将增加对三元正极材料的需求。受政策及终端长续航里程诉求等影响,新能源汽车动力电池对电池能量密度要求不断提高,要达到所规划的目标,企业必然要通过材料和制造工艺的不断升级来实现。2016年以来,不少动力电池及相关材料企业已开始加大了高镍三元材料等新型材料的研发力度,并加速产业化,预计高镍三元等新材料将进入产业化高速发展期。

国内锂电池隔膜产能迅速增加,市场竞争无序化加重,行业洗牌在即。

据统计,目前我国锂电池隔膜总产能已超过15亿平方米,而产能利用率仅为62%左右,产能利用不足,且隔膜产能大多为低端重复建设,产品性能与品质和国外同规格产品相比还是有很大的差距,这也是导致国内锂电隔膜市场无序竞争的主要原因。未来随着大量湿法隔膜新产能的释放,市场竞争将更加激烈,而受湿法涂瓷隔膜的冲击,干法隔膜市场压力较大,行业将面临重新洗牌。

目前国内锂电池隔膜市场主要呈现国外、本土厂商共存,且两极分化的竞争格局;低端市场集中度较低,无序竞争状态明显,主要由本土厂商占据;而技术门槛高、产品质量要求高的中高端市场则为日美韩厂商及本土少量技术领先企业所占据,市场相对集中。