2018年,中国的新能源汽车销量节节攀升,8月新能源乘用车销量8.4万辆,同比增长61.7%。与之对应的是,动力电池的装机量也是同比增长迅猛。根据数据统计,8月,我国新能源汽车动力电池装机量约4.17Gwh,环比增长24.9%,同比增长43.44%。

在新能能源汽车市场发展迅猛的势头下,中国动力电池市场两极分化开始日益明显,一方面,动力电池产能向宁德时代、比亚迪等行业巨头进一步集中,另一方面,第二梯队的动力电池企业在加速洗牌,接下来将还会有企业会遇到沃特玛类似的危机。

值得注意的是,在此背景下,头部动力电池企业依然在加紧产能扩张,仅以比亚迪为例,从今年6月在青海西宁扩建24GWh项目,到近日在西安投建30GWh动力电池项目,比亚迪在6月到9月短短的3个月时间里投资扩产的动力电池项目产能达到74GWh。

接下来,盘点一下,比亚迪从今年6月到9月新投建的3个大型的动力电池项目。

青海西宁24GWh动力电池项目

6月27日,比亚迪年产能24GWh的动力电池工厂在青海西宁正式下线。同时,比亚迪宣布2020年动力电池总产能将增至60GWh。

据了解,这一巨型电池工厂一期项目产能10GWh目前已经顺利交付,2019年全部投产后,青海西宁南川动力电池工厂的年产能可达24GWh,将成为全球规模最大的动力电池工厂,若以比亚迪刚刚上市的全新一代“唐”(插电式混合动力版本)的电池为20KWh/辆计算,相当于可满足120万台“唐”的电池需求。

而为了备战动力电池业务的全面开放,比亚迪在产品技术和产能上都在积极储备,一方面是加大了三元动力电池的比重,其西宁南川动力电池工厂计划全部生产三元电池,另一方面,在产能规划上,预计到2020年,其规划动力电池产能将达到60GWh,这一数据超过了宁德时代规划的54GWh。

重庆璧山建20GWh动力电池项目

8月23日,比亚迪与重庆璧山区签订投资合作协议,计划投资100亿元,建设年产能为20GWh的动力电池项目,主要包括动力电池电芯、模组以及相关配套产业等核心产品制造。同时,通过优先布局电机、电控系统和轨道交通装备制造等项目落地,打造西南区域总部。

西安投建30GWh动力电池项目

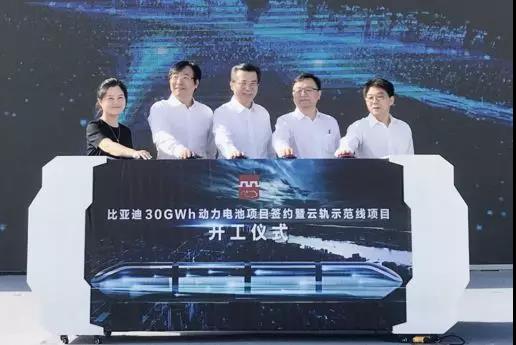

9月9日,云轨示范线项目开工暨比亚迪30GWh动力电池项目签约仪式在西安高新区举行。

这次在西安投建的比亚迪年产30GWh动力电池项目总投资120亿元,是比亚迪目前投资和规划最大的动力电池项目,建成后将成为行业中的“超级工厂”,可以进一步缓解全球高端动力电池产能的紧缺状况,推动新能源汽车行业健康、高速发展。

扩产备战遏制宁德时代一家独大?

仅从以上3起重大动力电池项目投资情况来看,比亚迪在短短的3个月时间里,计划新增的动力电池产能就达到了74GWh。如果再加上比亚迪现有产能,若拟投建的产能全部投产,比亚迪的动力电池总产能将会达到100GWh以上。

比亚迪为何如此大手笔扩张产能?这跟自身新能源汽车销售大幅增长有很大关系。

在刚刚出来的8月份新能源汽车销量,比亚迪新能源乘用车呈现出持续热销的态势,销量首次突破两万大关,达到了20845辆,同比实现了85%的增长,继续引领新能源行业。

另外,比亚迪动力电池开始对外供应,与主机厂合作频频。如长安、东风、长城等。比亚迪也在准备将动力电池业务进行拆分,将来外界将大幅需求比亚迪的动力电池。这也进一步促进了其产能大幅扩张。而主机厂也乐于增加一个有实力的动力电池供应商,避免受宁德时代一家独大的局面。

巨头效应显现动力电池行业加速两极分化

比亚迪的大幅扩张,顺应了动力电池行业规模的迅速扩大和成本的快速降低的大背景。

据统计,2017年我国动力型锂电池的出货量达到39.1GWh,占锂电行业总体规模约50%。其中汽车动力电池的出货量达到了38GWh,占全球汽车动力电池出货量的65.4%。技术方面也取得了一些突破,例如动力电池单体能量密度超过240Wh/kg,而电池单体从2012年的每瓦时5元降至每瓦时1.2元左右。

另一方面,全球的动力电池产能迅速向头部企业集中,据统计,2017年排位前十的企业出货量占到了80%。产业竞争已从下游客户延伸至上游材料和资源产业,日韩企业将加快争夺中国市场份额,而中国电池企业也将通过并购重组、标准制定等方式与国际主流企业展开竞争。

在这样的背景下,动力电池市场供应紧张和产能过剩并存。有关数据显示,2017年中国动力电池的产能已经超过了200GWh,但总体产能利用率却只有40%。两极分化明显,结构性产能过剩,高端优质产能供应不足,低端产能订货不足。

“市场将进一步向优势企业集中,小型低水平的动力电池企业将在竞争中被淘汰。数据显示,中国动力电池配套企业已经从2015年的大约150家降到了2017年的100家左右,1/3的企业已经被淘汰出局。”中国电动汽车百人会理事长陈清泰认为随着竞争的加剧,动力电池行业在巨头效应下将加快两极分化。