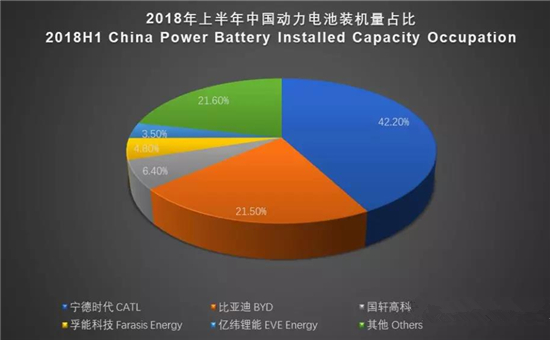

中国新能源汽车近年来发展迅速,中汽协数据显示,2018年上半年,中国新能源汽车产销量分别完成41.3万辆和41.2万辆,同比分别增长94.9%和111.5%。然而同时,中国动力电池结构性产能过剩明显。研究数据表明,中国2017年动力电池产能超过了195GWh/年;同年,中国动力电池消费量仅35GWh。此外,动力电池装机量也呈现了高度集中的局面。公开资料显示,2018年上半年中国动力电池累计装机量15.6GWh,其中排名前二的宁德时代与比亚迪的装机量就达到了10GWh,占比接近65%;排名三到五位的分别为国轩高科、孚能科技与亿纬锂能,行业前五名装机量占比接近80%。

此外,数据显示,锂电板块100家上市企业中有42家企业2017年经营现金流为负值。其中,坚瑞沃能等企业甚至因现金流紧张而无法日常经营。2018年6月,新能源汽车补贴标准新政正式实施。研究数据表明,相比2017年补贴而言,2018年补贴对更高能量密度的电池给予更高的补贴。但总的来看,新能源汽车补贴大幅下滑。以纯电动乘用车为例,2018年与2017年补贴对比如下表所示:

与此同时,近年来,日韩动力电池产业链企业加大在中国投资,这些企业或选择建造动力电池厂;或选择与中国锂电产业链顶尖企业合资,在中国布局相关产能。此前于2018年5月,中国汽车工业协会与中国汽车动力电池产业创新联盟《汽车动力电池蓄电池和氢燃料电池行业白名单》(第一批)公示,其中,三星环新(西安)动力电池有限公司、南京乐金化学新能源电池有限公司和北京电控爱思开科技有限公司入选。研究数据显示,2017-2018年,日韩锂离子电池产业链企业在中国布局情况如下:

研究数据表明,2018年来,上市公司终止或放弃兼并动力电池企业、动力电池企业变更/放弃相关投资项目屡有发生。此外,企业规划的产能也并未按照原计划开工,即便开工的产能,开工率也不高。笔者认为,中国动力电池“寡头垄断”的格局正在形成,中国锂电产业链将开始新一轮洗牌。未来随着中国动力电池能量密度要求的进一步提高,新能源汽车补贴的进一步下滑乃至取消,那些不注重配套产能建设、不注重技术研发、盲目扩张的企业将被淘汰。